Đường trung bình động Moving Average chắc hẳn là công cụ và chỉ báo giao dịch phổ biến nhất và là một công cụ tuyệt vời nếu bạn biết cách sử dụng chúng. Tuy nhiên, hầu hết các trader đều mắc phải một số sai lầm chết người khi giao dịch với đường trung bình động. Trong bài này, Trader Plus sẽ hướng dẫn bạn phân tích kỹ thuật từ a đến z với đường trung bình động này.

Đường trung bình động là gì?

Đường trung bình động (Moving Average), là đường làm mượt mức giá trung bình của giá đóng cửa trong 1 thời gian nhất định. Đường trung bình ở Forex hiển thị chồng lên biểu đồ giá.

Bạn cũng có thể đánh giá các xu hướng như tăng, giảm, hay trì trệ bằng cách hiển thị đường trung bình động bổ sung cũng như chỉ số bán hàng mà bạn không thể hiểu chỉ với biểu đồ chuyển đổi giá.

Cách xem đường trung bình động

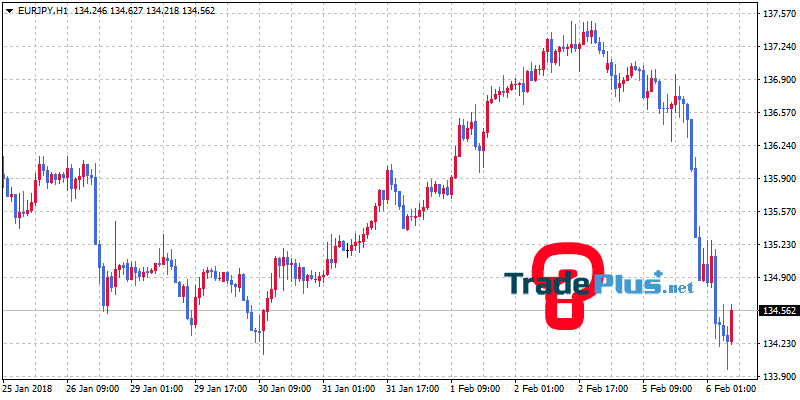

Đường màu cam của biểu đồ trên là đường trung bình động. (Màu sắc của đường có thể tự do thay đổi)

Nếu đường trung bình động đang đi lên, nó sẽ là xu hướng tăng, và nếu đường trung bình động đi xuống thì xu hướng giảm. Bằng cách hiển thị đường trung bình động từ biểu đồ trên, bạn có thể nắm rõ xu hướng giảm và xu hướng tăng.

Ngoài ra, đường trung bình động cũng được sử dụng như đường kháng cự giá và đường hỗ trợ của giá.

Như biểu đồ trên, bạn có thể thấy rằng giá đang tăng hay giảm tại điểm tiếp xúc với đường trung bình động.

Lý do sử dụng đường trung bình động

Có 3 lý do chính để sử dụng đường trung bình động.

- Để phán đoán độ mạnh yếu của thị trường

- Để phán đoán điểm chuyển đổi xu hướng

- Để phán đoán điểm biến động tăng và biến động giảm của giá

Tuy nhiên, bằng cách hiển thị đường trung bình động, bạn vừa có thể xác nhận độ mạnh yếu của thị trường, vừa có thể nắm bắt được thời điểm biến động tăng, biến động giảm của giá và chuyển đổi xu hướng.

Đường trung bình động, đã được sử dụng trong một thời gian dài để làm cơ sở phân tích thống kê, nhưng vào năm 1962, nó được sử dụng phổ biến để phân tích thị trường dựa vào Granville J · E của Hoa Kỳ. Đường trung bình động là đường cơ bản nhất làm chỉ số phân tích kỹ thuật và được nhiều nhà đầu tư sử dụng.

So sánh trung bình động EMA hay SMA

Trung bình động nào là tốt nhất? EMA hay SMA?

Ban đầu, tất cả các trader thường tự hỏi liệu họ nên sử dụng EMA (đường trung bình lũy thừa) hay SMA (đường trung bình đơn giản). Sự khác biệt giữa hai thường là không lớn, nhưng sự lựa chọn đường trung bình động có thể ảnh hưởng lớn đến giao dịch của bạn. Và sau đây là tất cả những gì bạn cần biết.

Sự khác biệt giữa đường EMA và SMA

Chỉ có một sự khác biệt khi nói đến EMA và SMA, đó là tốc độ. Đường EMA di chuyển nhanh hơn và nó thay đổi hướng của nó sớm hơn SMA. Đường EMA cho thấy trọng số của biến động giá gần nhất, điều này có nghĩa là khi đường giá thay đổi, EMA nhận ra điều này sớm hơn, trong khi SMA mất nhiều thời gian hơn để quay lại khi giá thay đổi hướng biến động.

Thuận lợi và bất lợi – EMA vs SMA

Không có gì tốt hơn hay tệ hơn khi so sánh EMA và SMA. Những ưu điểm của EMA cũng là những điểm yếu của nó (tôi sẽ giải thích điều này).

Đường EMA phản ứng nhanh hơn khi giá thay đổi hướng, nhưng điều này cũng có nghĩa là đường EMA cũng dễ bị ảnh hưởng hơn khi tín hiệu sai được đưa ra quá sớm. Ví dụ: khi giá hồi phục, đường EMA sẽ bắt đầu giảm ngay lập tức và nó có thể báo hiệu sự thay đổi hướng quá sớm. SMA di chuyển chậm hơn nhiều và nó có thể giữ bạn trong giao dịch lâu hơn khi những biến động giá sai trong ngắn hạn. Nhưng tất nhiên, điều này cũng có nghĩa là SMA sẽ khiến bạn giao dịch trễ hơn EMA.

Cuối cùng, điều quyết định vẫn và việc bạn cảm thấy thoải mái với đường nào và phòng cách giao dịch của bạn là gì. EMA cung cấp cho bạn nhiều tín hiệu hơn và sớm hơn, nhưng nó cũng cho bạn nhiều tín hiệu sai sớm hơn. SMA cung cấp tín hiệu ít hơn và muộn hơn, nhưng cũng có ít tín hiệu sai hơn.

Cài đặt giai đoạn bao lâu là phù hợp nhất?

Sau khi chọn loại đường trung bình động, các trader lại tự hỏi mình nên thiết lập giai đoạn nào là đúng nhất để có được những tín hiệu tốt nhất?! Có hai phần cho câu trả lời này: trước tiên, bạn phải chọn xem bạn muốn giao dịch giữ lệnh nhiều ngày hay giao dịch trong ngày; Và thứ hai, bạn cần phải rõ ràng về mục đích và lý do tại sao bạn sử dụng đường trung bình động này. Bây giờ chúng ta sẽ nói về điều này nhé!

Hiện thực hóa lời tiên tri

Hơn bất cứ điều gì, đường trung bình động trở nên “hiệu quả” bởi vì chúng hiện thực hóa lời tiên tri, có nghĩa là giá được phản ánh bởi đường trung bình động bởi vì rất nhiều trader đang sử dụng chúng trong giao dịch của họ. Điều này đưa ra một điểm rất quan trọng khi giao dịch với các chỉ báo:

Bạn phải chọn các đường trung bình động được sử dụng phổ biến để có được kết quả tốt nhất. Đường trung bình động hoạt động hiệu quả khi nhiều trader sử dụng và hành động theo tín hiệu của họ. Do đó, hãy hành động theo đám đông và chỉ sử dụng các đường trung bình động phổ biến.

Giai đoạn tốt nhất của đường trung bình động khi giao dịch

Khi bạn là một trader trong ngày, bạn cần một đường trung bình động nhanh và phản ứng với những thay đổi của giá ngay lập tức. Đó là lý do tại sao các trader trong ngày thường chọn sử dụng EMA.

Khi nói đến giai đoạn và độ dài của nó, thường có 3 đường trung bình di chuyển mà bạn nên suy nghĩ về việc sử dụng:

9 hoặc 10 kỳ: Rất phổ biến và di chuyển rất nhanh. Thường được sử dụng làm bộ lọc định hướng

21 kỳ: Đường trung bình động trong trung hạn chính xác nhất. Sử dụng tốt giao theo xu hướng.

50 kỳ: Đường trung bình động dài hạn và phù hợp nhất để xác định hướng đi dài hạn.

Những khoảng thời gian tốt nhất cho việc giao dịch giữ lệnh

Các trader giữ lệnh có cách tiếp cận rất khác và thường giao dịch trên khung thời gian cao hơn (4H, Daily +) và cũng giữ giao dịch trong thời gian dài hơn. Do đó, trader giữ lệnh nên chọn SMA và đồng thời sử dụng các kỳ trung bình dài hơn để tránh tín hiệu sớm và nhiễu. Dưới đây là 4 đường trung bình động đặc biệt quan trọng đối với các trader giữ lệnh:

21 kỳ: Đường trung bình động 21 là sự lựa chọn ưa thích của tôi khi nói đến giao dịch giữ lệnh ngắn hạn. Trong xu hướng, giá cả theo sát đường này và nó cũng báo hiệu xu hướng thay đổi.

50 kỳ: Đường trung bình động 50 là đường trung bình động cơ bản và rất phổ biến. Hầu hết các trader sử dụng nó để theo dõi xu hướng bởi vì đó trung hòa giữa ngắn và dài hạn.

100 kỳ: Có một điều gì đó ở vùng số tròn thu hút các trader và điều đó chắc chắn là đúng khi nói đến trung bình động 100. Nó hoạt động rất hiệu quả cho vùng hỗ trợ và kháng cự – đặc biệt là trên khung thời gian hàng ngày và/hoặc hàng tuần

200/250 kỳ: Tương tự với trung bình động 200. Đường trung bình 250 kỳ phổ biến trên biểu đồ ngày vì nó mô tả một năm biến động giá (một năm có khoảng 250 ngày giao dịch)

Cách sử dụng đường trung bình cộng Moving Average

Bây giờ bạn đã biết về sự khác biệt của các đường trung bình động và cách chọn cài đặt kỳ thích hợp, chúng ta có thể xem 3 cách mà đường trung bình động có thể được sử dụng để giúp bạn tìm các giao dịch, xu hướng và thoát khỏi giao dịch một cách đáng tin cậy.

1 Xu hướng và bộ lọc

“Phù thủy thị trường” Marty Schwartz là một trong những trader thành công nhất từ trước tới nay và ông là người ủng hộ cho việc sử dụng đường trung bình động như là bộ lọc xu hướng. Đây là những gì ông nói về chúng:

“Đường trung bình lũy thừa (EMA) 10 ngày là chỉ báo yêu thích của tôi để xác định xu hướng chính. Tôi gọi nó là “đèn đỏ, đèn xanh” vì trong giao dịch, bạn cần phải luôn duy trì ở đúng phía của đường trung bình động để thu được lợi nhuận tối ưu. Khi bạn giao dịch trên 10 ngày, bạn có đèn xanh, thị trường đang ở trạng thái tích cực và bạn nên suy nghĩ để mua vào. Ngược lại, giao dịch dưới đường trung bình là đèn đỏ. Thị trường đang ở trong trạng thái tiêu cực và bạn nên cân nhắc bán ra.”- Marty Schwartz

Marty Schwartz sử dụng đường EMA nhanh để luôn ở đúng phía của thị trường và lọc ra các giao dịch sai lệch. Chỉ điều này thôi cũng đã có thể tạo sự khác biệt rất lớn trong giao dịch của bạn khi bạn khi bắt đầu giao dịch với xu hướng đi đúng hướng.

Tuy nhiên, ngay cả khi bạn là một trader giữ lệnh, bạn vẫn có thể sử dụng đường trung bình động làm bộ lọc hướng. Điểm giao cắt vàng và điểm giao cắt tử thần là một tín hiệu xảy ra khi đường trung động 200 và 50 kỳ cắt nhau và chúng chủ yếu được sử dụng trên biểu đồ hàng ngày.

Trong biểu đồ dưới đây, tôi đã đánh dấu các điểm vào lệnh tại điểm giao cắt vàng và điểm giao cắt tử thần. Về cơ bản, bạn sẽ vào lệnh bán khi đường 50 bắt phía dưới đường 200 và vào lệnh mua khi đường trung bình động 50 kỳ cắt phía trên đường 200 kỳ. Mặc dù ảnh chụp màn hình chỉ hiển thị một khoảng thời gian giới hạn, bạn có thể thấy rằng điểm cắt nhau của các đường trung bình động có thể giúp bạn phân tích và chọn đúng hướng thị trường.

2 Mức hỗ trợ và kháng cự và đặt lệnh dừng lỗ

Điều thứ hai mà đường trung bình động có thể giúp bạn là giao dịch với mức hỗ trợ và kháng cự và đặt lệnh dừng lỗ. Bởi vì việc hiện thực hóa lời tiên tri mà chúng ta đã đề cập trước đó, bạn thường thấy rằng các đường trung bình động phổ biến hoạt động rất tốt như mức hỗ trợ và kháng cự.

Cảnh báo: Xu hướng và không có xu hướng

Đường trung bình động không hoạt động trong các thị trường không có xu hướng. Khi giá dao động không có xu hướng giữa mức hỗ trợ và kháng cự, đường trung bình động thường ở đâu đó trong vùng và giá thay đổi nhiều.

Đường trung bình chỉ được sử dụng trong các giai đoạn thị trường có xu hướng.

Ảnh chụp màn hình dưới đây cho thấy biểu đồ giá với đường trung bình động 50 và 21 kỳ. Bạn có thể thấy rằng khi không có xu hướng, đường trung bình hoàn toàn mất giá trị, nhưng ngay khi giá bắt đầu có xu hướng và biến động, chúng sẽ một lần nữa đóng vai trò như mức hỗ trợ và kháng cự.

Sử dụng đường trung bình động để đặt lệnh dừng lỗ. Đường trung bình động là một công cụ tuyệt vời khi nói đến lệnh dừng lỗ và bảo vệ giao dịch của bạn. Trong xu hướng, đường trung bình động hoạt động như mức hỗ trợ và kháng cự và sau đó trader đặt lệnh dừng lỗ ở phía bên kia của đường trung bình động. Bằng cách này, họ có thể đi theo xu hướng trong một thời gian dài và nhận được tín hiệu thoát lệnh sớm hơn khi giá phá vỡ đường trung bình động. Bí quyết: Không bao giờ đặt lệnh dừng lỗ trực tiếp ở đường trung bình động và luôn luôn cung cấp cho nó một chỗ trống để tránh lệnh này di chuyển.

Độ dài và khoảng thời gian của đường trung bình động sẽ quyết định khoảng thời gian bạn ở trong một giao dịch. Một đường trung bình động ngắn sẽ giúp bạn thoát khỏi giao dịch sớm hơn, nhưng trung bình di chuyển dài hơn sẽ tránh được nhiều tín hiệu giả. Không có đúng hay sai và đó là một sự lựa chọn của cá nhân bạn.

3 Bollinger Bands và kết thúc xu hướng

Bollinger Bands là chỉ báo kỹ thuật dựa trên đường trung bình động. Tại dải giữa Bollinger Bands, bạn tìm thấy đường trung bình động 20 kỳ và các dải bên ngoài đo độ biến động của giá.

Trong thị trường không có xu hướng, giá dao động xung quanh đường trung bình động, nhưng các dải bên ngoài vẫn rất quan trọng. Khi giá chạm vào các dải bên ngoài trong một thị trường không xu hướng, nó thường xuyên báo trước sự đảo chiều theo hướng ngược lại. Vì vậy, dù đường trung bình động mất hiệu lực, Bollinger Bands sẽ là một công cụ tuyệt vời cho phép bạn phân tích giá một cách hiệu quả.

Trong xu hướng, Dải Bollinger Bands có thể giữ bạn trong giao dịch. Trong một xu hướng mạnh, giá thường cách đường trung bình động, nhưng nó di chuyển gần với dải ngoài. Khi giá phá vỡ đường trung bình động một lần nữa, nó sẽ báo hiệu sự thay đổi hướng. Hơn nữa, bất cứ khi nào bạn thấy một sự phá vỡ dải ngoài trong một xu hướng, nó thường báo trước một sự thoái lui – tuy nhiên, nó KHÔNG có nghĩa là đảo chiều cho đến khi đường trung bình động bị phá vỡ.

Bạn có thể thấy rằng đường trung bình động là một công cụ đa diện có thể được sử dụng theo nhiều cách khác nhau. Một khi trader hiểu được ý nghĩa của EMA và SMA, tầm quan trọng của hiện thực hóa lời tiên tri và cách chọn đúng giai đoạn, đường trung bình động sẽ trở thành một công cụ quan trọng trong hộp công cụ của trader.

Định luật Granville

Có cách phân tích kỹ thuật được gọi là “luật của Granville” sử dụng đường trung bình động.

Định luật Granville, được phát minh bởi “Joseph E. Granville”, một phóng viên của công ty truyền thông Phố Wall vào những năm 1960 bằng cách áp dụng đường trung bình động giá cổ phiếu.

Định luật Granville, là cách đánh giá mua bán chia thành 8 mục.

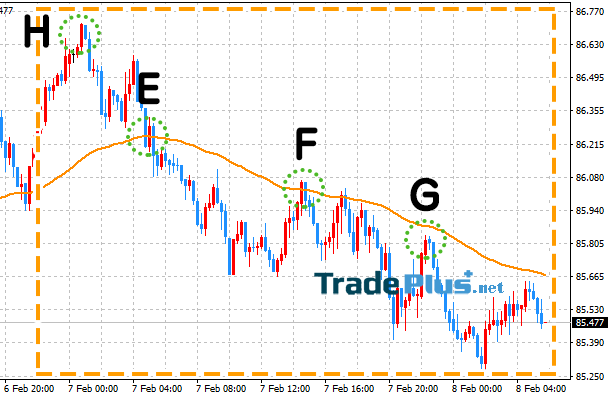

Tín hiệu mua

A. Đường trung bình di chuyển quay lên và giá xuyên qua đường trung bình động từ đáy đến đỉnh.

B.Ngay cả khi giá giảm xuống dưới đường trung bình động, đường trung bình động đang tăng trở lại

C. Ngay cả khi nó tiếp cận đường trung bình đang tăng, nó không đi xuống dưới đường trung bình động mà một lần nữa tăng trở lại

D. Giá cách xa và giảm xa đường trung bình động di chuyển xuống (tỷ lệ độ lệch cao)

Tín hiệu bán

E. Đường trung bình động di chuyển quay lên và giá xuyên qua đường trung bình động từ đỉnh xuống đáy

F. Ngay cả khi giá tăng vượt qua đường trung bình động, đường trung bình động không tăng mà giảm trở lại

G. Ngay cả khi nó tiếp cận đường trung bình đang giảm, nó không đi lên đường trung bình động mà một lần nữa giảm trở lại

H. Giá cách xa và tăng cao so với đường trung bình động di chuyển lên (tỷ lệ độ lệch cao)

Điểm yếu của đường trung bình động

Đường trung bình động là chỉ số kỹ thuật để đánh giá các xu hướng như tăng / giảm / trì trệ của giá thị trường, nhưng nó có điểm yếu là dễ bị “đánh lừa” là đi theo chiều ngược lại tạm thời từ tín hiệu mua bán.

Biểu đồ trên, khoanh tròn màu xanh hoạt động bình thường đường trung bình động đóng vai trò là đường kháng cự, nhưng khoanh tròn đỏ lại là điểm phát sinh đánh lừa.

Khoanh tròn đỏ được nghĩ là điểm mà giá vượt qua đường trung bình động làm thay đổi xu hướng, nhưng sau đó giá đã giảm trở lại. Đây là 1 ví dụ về “đánh lừa”.

Các nhóm chuyên gia như các nhà đầu tư tổ chức cho rằng nguyên nhân dẫn đến lý do phát sinh đánh lừa để kiếm tiền từ thị trường nhằm ngăn chặn sự thua lỗ của các nhà đầu tư chung.

Cách bổ sung cho điểm yếu của đường trung bình động

Có một số cách để bổ sung cho đánh lừa – điểm yếu của đường trung bình động, nhưng 3 cách sau đây được sử dụng chủ yếu.

- Hiển thị đường trung bình động bằng thời gian khác nhau

- Hiển thị bổ sung chỉ số động lượng như MACD

-

Hiển thị bổ sung chỉ số hệ xu hướng như envelope,..

Biểu đồ trên là ví dụ biểu đồ hiển thị 3 đường trung bình động (25EMA, 75EMA, 200EMA) cùng 1 lúc.

Mặc dù khoanh tròn đỏ là điểm đánh lừa, nhưng giá đang hướng xuống các đường trung bình động khác, và bạn có thể hiểu được giá đang chạm vào đường trung bình động 75EMA, 200EMA và biến động giảm.

Bằng cách hiển thị nhiều đường trung bình động, bạn có thể tránh các điểm đánh lừa ở mức độ nào đó.

Ngoài ra, bằng cách hiển thị các chỉ số kỹ thuật khác như MACD và envelope cùng một lúc, có thể tránh được các điểm đánh lừa chi tiết hơn.

Chú ý:

Bài viết thể hiện quan điểm và góc nhìn của cá nhân tác giả, chỉ có giá trị tham khảo về mặt thông tin, kiến thức và không có giá trị pháp lý về khuyến nghị đầu tư hay thay thế cho việc tư vấn tài chính nào tương đương. TraderPlus không chịu trách nhiệm đến khoản đầu tư của độc giả khi sử dụng thông tin từ bài viết này. Bản quyền thuộc về đóng góp của tác giả.- Thông tin liên hệ:

- Địa chỉ: Việt Nam

- Phone: 08.xxx.xxx

- Email: traderplusvn@gmail.com

- Website: https://traderplus.net/

Nếu thấy bài viết HAY chia sẻ ngay!