Có thể chia các Broker thành 2 loại hình cơ bản là :Dealing Desk (hay Market Maker) và No Dealing Desk ( gồm STP và ECN ). Chúng ta cùng nhau tìm hiểu sự khác biệt giữa chúng.

Có thể chia các Forex Broker thành 2 loại hình cơ bản là :

– Dealing Desk (hay Market Maker)

– No Dealing Desk: được thành 2 loại nhỏ là:

+ STP (Straight Through Processing )

+ ECN (Electronic Communications Network)

Chúng ta cùng nhau tìm hiểu để biết được sự khác biệt giữa chúng.

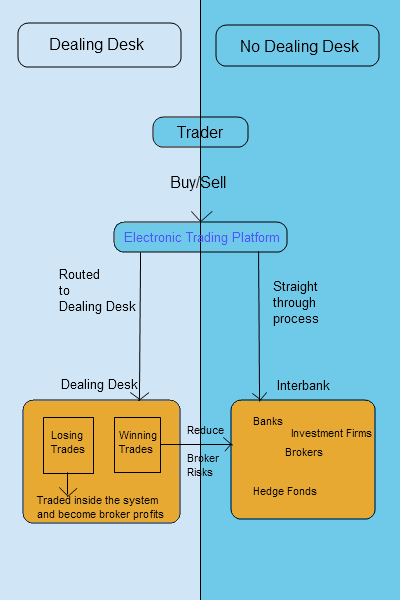

1. DD – Dealing Desk là gì

Các Broker này thường đưa ra Spread cố định. Nguồn thu nhập của họ là từ Spread và thường là từ việc giao dịch đối ứng với khách hàng. Những DD Broker này được gọi là các Market Maker (Nhà tạo lập thị trường)_Họ tạo ra thị trường cho các trader nghĩa là: khi bạn muốn mua, họ sẽ bán cho bạn, khi bạn muốn bán, họ sẽ mua cho bạn, tức là họ luôn ở vị thế ngược lại với bạn. Một trader thì thường sẽ không nhìn thấy được tỷ giá thực của thị trường mà phải giao dịch với tỷ giá mà các Market Marker này cung cấp.

Các Dealing Desk Brokers thường đưa ra Spread cố định (Fixed Spread). Nguồn thu nhập của họ là từ Spread và thường là từ việc giao dịch đối ứng với khách hàng.

Những DD Broker này được gọi là các Market Maker (Nhà tạo lập thị trường).

Dealing Desk Broker tạo ra thị trường cho các trader nghĩa là: khi bạn muốn mua, họ sẽ bán cho bạn, khi bạn muốn bán, họ sẽ mua cho bạn

Tức là họ luôn ở vị thế ngược lại với bạn.

Hoạt động của một Dealing Desk Broker được mô tả như sơ đồ dưới đây:

Ví dụ bạn đặt lệnh mua EUR/USD cho 100.000 đơn vị với Dealing Desk Broker.

Để khớp lệnh của bạn và giảm thiểu rủi ro, trước tiên Sàn giao dịch Dealing Desk Broker sẽ cố gắng tìm một lệnh giao dịch từ một khách hàng khác phù hợp với lệnh giao dịch của bạn, hoặc là sẽ chuyển giao dịch của bạn tới cho nhà cung cấp thanh khoản của Dealing Desk Broker đó. Tức là một bên thứ ba thay vì phải chịu rủi ro khi giao dịch của bạn là một giao dịch Win.

Bằng cách này, họ giảm rủi ro xuống mức tối thiểu, và họ sẽ kiếm lợi nhuận từ Sprad mà không cần phải trự tiếp tiếp nhận cũng như coi như đó là giao dịch của Bạn với họ.

Cụ thể: Khi bạn đặt lệnh bán thì họ không mua, không nằm ở vị trí đối lập của bạn. Họ chuyển lệnh bán đến cho phía nhà cung cấp thanh khoản. Hoặc đối ứng lệnh bán của bạn với một Nhà đầu tư khác đang đặt lệnh mua. Họ nằm giữa và lợi nhuận của họ chính là Spread.

Tuy nhiên, trong trường hợp không có lệnh khớp (đối ứng), họ sẽ bắt buộc phải ở vị trí đối lập với bạn. Tức là khi bạn bán thì họ mua, Khi bạn mua thì họ sẽ bán.

Hãy lưu ý rằng các nhà môi giới Forex khác nhau có các chính sách quản lý rủi ro khác nhau, vì vậy hãy đảm bảo kiểm tra với nhà môi giới của riêng bạn về vấn đề này.

2. NO DEALING DESK – NDD BROKERS LÀ GÌ?

No Dealing Desk – ngay ở tên gọi đã thể hiện rõ bản chất của loại Brokers này. Nghĩa là họ sẽ không chuyển lệnh của bạn qua một Dealing Desk.

Điều này có nghĩa là họ không đứng ở vị thế đối lập với giao dịch của khách hàng. Nhiệm vụ của họ đơn giản chỉ là một bên trung gian liên kết hai bên lại với nhau.

No Dealing Desk không phải là một Market Maker.

NDD – No Dealing Desk: Một NDD Broker đúng nghĩa sẽ cho bạn giao dịch thẳng vào thị trường liên ngân hàng (Interbank Market). Sẽkhông có chuyện Báo giá lại ( Re-quotes) khi vào lệnh và tính chất khớp lệnh và xác nhận lệnh rất nhanh, không bị trì hoãn lệnh. Và điều đặc biệt nữa là cho phép bạn giao dịch theo tin, không hạn chế. Một NDD Broker có thể, hoặc không lấy phí giao dịch (Commission) nhưng tăng Spread, hoặc vừa lấy phí giao dịch vừa tăng Spread.

STP – Straight Through Processing: Một STP Broker sẽ chuyển thẳng lệnh của khách hàng đến các nhà cung cấp thanh khoản như các Ngân hàng. Càng có nhiều nhà cung cấp thanh khoản trong hệ thống thì lệnh của khách hàng càng dễ khớp với giá tốt hơn.Nhưng điều quan trọng là bạn có thể giao dịch trực tiếp và thật sự trên thị trường mà không phải bị can thiệp bởi broker.

ECN – Electronic Communications Network: Với một ECN Broker, lệnh của bạn có thể tương tác trực tiếp với lệnh của trader khác. ECN Broker cung cấp một nơi mà tất cả các thành phần tham gia như Ngân hàng, Market Marker và các nhà đầu tư cá nhân có thể giao dịch với nhau bằng cách đưa ra các mức giá mua bán (Bid/Ask) rất cạnh tranh trong hệ thống, do đó sẽ có những mức giá rất rẻ và tất cả các giao dịch được khớp thật sự giữa các bên. Tuy nhiên thì bạn phải tốn phí giao dịch (Commission) khi giao dịch tại các Broker này.

NDD giống như những người xây dựng cầu nối: Họ xây dựng một cấu trúc, nền tảng để có thể hỗ trợ khách hàng và hầu hết các đơn vị khác kết nối lại với nhau dù việc này khá khó khăn và phức tạp.

NDD có thể tính phí hoa hồng rất nhỏ cho giao dịch dựa trên Spread hoặc tăng chênh lệch Spread lên một chút.

No Dealing Desk có thể là STP hoặc STP + ECN.

Nhiều người nghĩ STP broker giống như ECN broker. Một ECN broker phải thể hiện được các mức thị trường(Depth of the Market – DOM) trong cửa sổ dữ liệu, ví dụ level I hay level II, nhằm giúp khách hàng thể hiện khối lượng giao dịch của họ trong hệ thống, đồng thời cho phép những khách hàng khác khớp các lệnh này.Với ECN broker, bạn có thể thấy tính thanh khoản và các lệnh được thực hiện trên thị trường.

3. NHÀ MÔI GIỚI STP LÀ GÌ?

Một số nhà môi giới cho rằng họ là những nhà môi giới ECN thực sự, nhưng trên thực tế, họ chỉ đơn thuần là một hệ thống Straight Through Processing.

Các Forex STP Broker có một hệ thống định tuyến hỗ trợ chuyển thẳng lệnh giao dịch của khách hàng đến với nhà cung cấp thanh khoản của họ – chính là các đơn vị có quyền truy cập vào thị trường liên ngân hàng (interbank market)

No Dealing Desk STP Broker thường có nhiều nhà cung cấp thanh khoản, với mỗi nhà cung cấp các mức giá Bid và Ask khác nhau

iả sử nhà môi giới No Dealing Desk STP của bạn có ba nhà cung cấp thanh khoản khác nhau. Trong hệ thống của họ, họ sẽ thấy ba cặp giá thầu và yêu cầu báo giá khác nhau.

| Bid | Ask | |

|---|---|---|

| Nhà cung cấp thanh khoản A | 1.2998 | 1.3001 |

| Nhà cung cấp thanh khoản B | 1.2999 | 1.3001 |

| Nhà cung cấp thanh khoản C | 1.3000 | 1.3002 |

Hệ thống của NDD STP sẽ sắp xếp các giá thầu này và yêu cầu báo giá từ tốt nhất đến tệ nhất. Trong trường hợp này,

Giá Bid tốt nhất: 1.3000 (bạn muốn bán cao)

Giá Ask tốt nhất: 1.3001 (bạn muốn mua thấp).

Như vậy, giá có lợi nhất cho khách hàng (các Traders) để đặt lệnh bán hoặc mua là Bid/Ask: 1.3000 / 1.3001.

Đây sẽ là báo giá mà bạn sẽ thấy trên nền tảng giao dịch mà No Dealing Desk STP Broker cung cấp cho bạn?

Tất nhiên là không!

Không có bất cứ một sàn giao dịch nào hoạt động như một đơn vị làm từ thiện cả. Nếu cung cấp mức giá Bid/Ask tốt như trên, thì họ ăn cám à?

Để có thể có lợi nhuận, các NDD STP Brokers sẽ thêm một mức chênh lệch nhỏ vào Spread đó và mức chênh lệch này thường cố định. Nếu chính sách của họ là thêm 1pips vào Spread thì bạn sẽ thấy mức giá Bid/Ask trên nền tảng giao dịch (MT4 hoặc MT5) là 1.2990/1.3002

Ở mức giá Bid/Ask tốt nhất là 1.3000/1.3001: Spread = 1.3001 – 1.3000 = 1 pips

Sau khi qua No Dealing Desk STP Broker, mức giá Bid/ASK là 1.2999/1.3002: Spread = 1.3002 – 1.2999 = 3 pips.

Vì vậy, khi bạn quyết định mua 100.000 đơn vị EUR/USD ở mức giá Ask 1.3002, đơn đặt hàng của bạn được gửi qua nhà môi giới của bạn và sau đó được chuyển đến Nhà cung cấp thanh khoản A hoặc B.

Khi đó, Nhà cung cấp thanh khoản A hoặc B sẽ ở vị thế đối lập với bạn. Cụ thể:

Vị thế của bạn: Long – Buy 100.000 EUR/USD ở mức 1.3002.

Vị thế của nhà thanh khoản A hoặc B: Short – Sell 100.000 EUR/USD.

Vị thế của No Dealing Desk STP: là bên trung gian và Được lợi 1 pip vào doanh thu của họ.

Giá Bid/Ask thay đổi cũng là là lý do tại sao hầu hết các Brokers loại STP luôn có Spread biến động. Nếu Spread của các nhà cung cấp thanh khoản của họ dãn ra, họ cũng không có lựa chọn nào khác ngoài việc bắt buộc phải dãn Spread theo các nhà cung cấp thanh khoản.

Lưu ý: Chỉ một số No Dealing Desk STP Broker cung cấp spread cố định, còn lại hầu hết các NDD STP Brokers khác đều có Spread động (thay đổi liên tục).

4. NHÀ MÔI GIỚI ECN LÀ GÌ?

Một sản giao dịch Forex True ECN sẽ cho phép các lệnh giao dịch của họ được phép tương tác với các lệnh giao dịch của những đối tác, khách hàng khác trong cùng hệ thống ECN.

Các đối tác của hệ thống ECN có thể là ngân hàng, các nhà giao dịch nhỏ lẻ, quỹ phòng hộ và thậm chí cả các công ty môi giới khác. Về bản chất, người tham gia giao dịch với nhau bằng cách cung cấp giá Bid/Ask tốt nhất.

ECN cũng cho phép khách hàng của họ thấy “ Độ sâu của thị trường – Depth of Market ”.

Depth of Market – Độ sâu của thị trường hiển thị các lệnh mua và bán của những người tham gia thị trường khác.

Do tính chất của ECN, rất khó khăn trong việc tăng spread để có thu nhập, vì vậy sàn forex ECN thường kiếm thu nhập thông qua một khoản hoa hồng (commission).

5. NÊN CHỌN DEALING DESK HAY NO DEALING DESK FOREX BROKERS

Tôi nên chọn sàn giao dịch loại nào? Một Dealing Desk Broker hay No Dealing Desk Forex Brokers?

Điều này phụ thuộc hoàn toàn vào bạn. Một Broker loại NDD sẽ không hẳn là tốt hơn DD mà phụ thuộc vào loại hình giao dịch mà bạn lựa chọn.

Nó cũng tùy thuộc vào bạn quyết định xem bạn có spread thấp hơn nhưng phải trả hoa hồng cho mỗi giao dịch, hay là mức Spread cao hơn và không có hoa hồng.

Thông thường, các Scalpers với chiến lược giao dịch trong ngày sẽ thích các Sàn giao dịch với mức Spread thấp vì với các Scalpers họ sẽ giao dịch theo chiến lược Intraday, mức mà họ muốn đạt được trong mỗi giao dịch chỉ từ 20-40pips.

Trong khi đó, Spread lớn có xu hướng không đáng kể đối với các nhà đầu tư dài hạn với số tiền lớn. Họ sẽ đánh đổi Spread lớn để không phải trả Commision quá lớn trên số tiền giao dịch của họ.

Để hỗ trợ cho việc ra quyết định của bạn dễ dàng hơn, dưới đây là tóm tắt về những khác biệt chính giữa Market Maker, các STP Brokers và các STP + ECN Brokers:

| Dealing Desk (Market Maker) |

No Dealing Desk (STP) | No Dealing Desk (STP+ECN) |

|---|---|---|

| Fixed Spreads (cố định) | Hầu hết có Spreads động | Spreads động hoặc phí hoa hồng |

| Ở vị thế đối lập với giao dịch của bạn. | Đơn giản chỉ là cầu nối giữa khách hàng và các nhà cung cấp thanh khoản. | Là cầu nối giữa khách hàng và các nhà cung cấp thanh khoản, và giữa khách hàng với khách hàng. |

| Bid/Ask do sàn quyết định. | Bid/Ask do các nhà cung cấp thanh khoản quyết định. | Bid/Ask do các nhà cung cấp thanh khoản quyết định và do cả các đối tác của ECN quyết định. |

| Lệnh được khớp và quyết định bởi Broker dựa trên nền tảng cơ sở của Broker. | Tự động khớp lệnh, không báo giá lại. | Tự động khớp lệnh, không báo giá lại. |

| Hiển thị độ sâu thị trường – Depth of Market (DOM) hoặc thông tin thanh khoản. |

6. CÁC BROKER KHÔNG PHẢI LÀ TỔ CHỨC LỪA ĐẢO… HẦU HẾT CÁC BROKER ĐỀU KHÔNG PHẢI LÀ TỔ CHỨC LỪA ĐẢO!

Trái ngược với những gì bạn có thể đã đọc trên mạng, từ các Review…. các nhà môi giới ngoại hối thực sự không lừa đảo và không có ý định chiếm đoạt tiền của bạn.

Họ muốn làm ăn với bạn! Hãy suy nghĩ về vấn đề này, nếu bạn mất tất cả tiền của bạn trong giao dịch, họ cũng sẽ mất khách hàng.

Các khách hàng lý tưởng của một dealing desk brokers là người sẽ không từ bỏ cuộc chơi. Nói theo cách khác, khách hàng lý tưởng là người mà cuối cùng họ sẽ chẳng thắng, cũng chẳng thua khi kết thúc giao dịch.

Bằng cách đó, các Brokers kiếm tiền trên các giao dịch của khách hàng, nhưng các khách hàng vẫn luôn luẩn quẩn ở trong sàn giao dịch của họ mà không bị cháy tài khoản.

Về bản chất, các Broker muốn khách hàng của họ tiếp tục quay trở lại để thực hiện giao dịch nhiều hơn!

Trên đây là toàn bộ các kiến thức về các loại sàn giao dịch Forex: Dealing Desk, No Dealing Desk…

Hy vọng với các kiến thức này, bạn sẽ lựa chọn cho mình được một sàn giao dịch phù hợp.

Chú ý:

Bài viết thể hiện quan điểm và góc nhìn của cá nhân tác giả, chỉ có giá trị tham khảo về mặt thông tin, kiến thức và không có giá trị pháp lý về khuyến nghị đầu tư hay thay thế cho việc tư vấn tài chính nào tương đương. TraderPlus không chịu trách nhiệm đến khoản đầu tư của độc giả khi sử dụng thông tin từ bài viết này. Bản quyền thuộc về đóng góp của tác giả.- Thông tin liên hệ:

- Địa chỉ: Việt Nam

- Phone: 08.xxx.xxx

- Email: traderplusvn@gmail.com

- Website: https://traderplus.net/

Nếu thấy bài viết HAY chia sẻ ngay!