Margin (giao dịch ký quỹ) là cách nhà đầu tư vay tiền của công ty chứng khoán để đầu tư, thường được sử dụng làm đòn bẩy tài chính chốt lời. Để sử dụng Margin hiệu quả bạn cần hiểu rõ bản chất Margin là gì và cách áp dụng chiến thuật này vào đầu tư.

Tài khoản margin là gì?

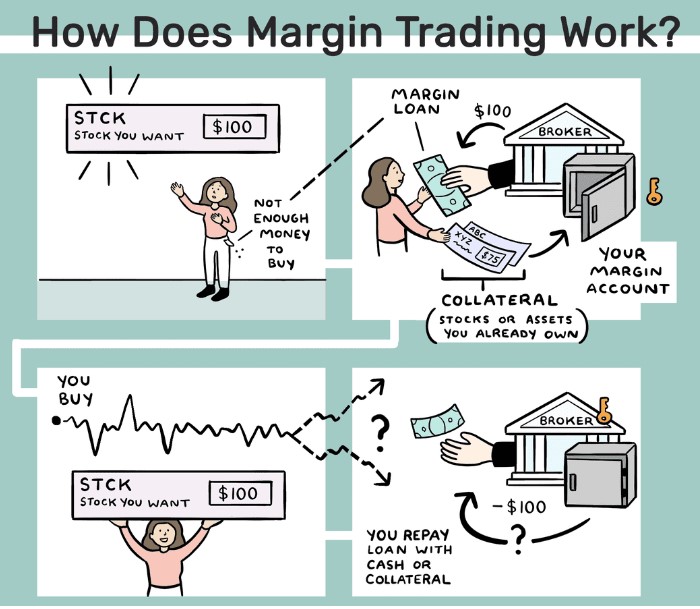

Tài khoản margin cũng là một loại tài khoản đầu tư, giao dịch, cho phép người đăng ký sử dụng (chủ tài khoản) hoặc những người được ủy quyền, mua hoặc bán các loại tài sản tài chính trên thị trường với mục đích mang về lợi nhuận dựa trên sự biến động giá của tài sản.

Tài khoản tiền mặt (cash account) cũng được định nghĩa như thế nhưng giữa chúng có sự khác biệt rõ ràng.

Các bạn có thể hình dung tài khoản cash giống như một thẻ ghi nợ ngân hàng, tức bạn sẽ nạp tiền vào tài khoản và mua, bán trên thị trường trong phạm vi giới hạn cho phép của chính số tiền mà bạn đang có trong tài khoản. Còn tài khoản margin thì lại giống với một thẻ tín dụng, tức bạn có thể vay tiền để giao dịch và sau đó trả lại cho nhà môi giới.

Tuy nhiên, nếu thẻ tín dụng không yêu cầu bạn phải nạp tiền mặt vào thẻ thì tài khoản margin bắt buộc bạn phải có một lượng tiền mặt nhất định nạp vào thẻ và hạn mức về số tiền được vay sẽ dựa trên lượng tiền mặt có sẵn này.

Nói tóm lại, tài khoản Margin là loại tài khoản mà nhà môi giới tài chính cung cấp cho khách hàng của mình và cho phép họ vay thêm tiền để mua, bán, giao dịch các loại tài sản trên thị trường. Việc vay thêm tiền giúp nhà đầu tư, nhà giao dịch được mua, bán tài sản có giá trị cao hơn nhiều so với số tiền mặt thực có trong tài khoản (gia tăng sức mua). Hay nói cách khác, đầu tư, giao dịch bằng tài khoản ký quỹ tức là các bạn đang sử dụng đòn bẩy để khuếch đại lợi nhuận, nhưng rủi ro cũng gia tăng tương ứng.

Tài khoản margin trên các thị trường tài chính

Mặc dù có bản chất giống nhau, tức vay tiền của nhà môi giới để đầu tư, giao dịch tài sản nhưng cách thức hoạt động của tài khoản margin trên thị trường chứng khoán và thị trường forex lại có nhiều sự khác biệt đáng kể. Trong đó, có 3 yếu tố khác nhau cơ bản:

Thứ nhất, yêu cầu ký quỹ

Có 3 mức ký quỹ mà nhà môi giới yêu cầu đối với một tài khoản margin:

Ký quỹ tối thiểu (Minimum margin): trước khi bạn có thể giao dịch ký quỹ, nhà môi giới sẽ yêu cầu các bạn nạp vào tài khoản ký quỹ một số tiền ban đầu cụ thể. Đối với tài khoản margin chứng khoán, số tiền này thường rất lớn hoặc ít nhất phải bằng 100% giá cổ phiếu mà bạn dự định sẽ mua trên tài khoản margin của mình. Ngược lại, tài khoản margin forex chỉ yêu cầu một mức ký quỹ tối thiểu thấp, tùy thuộc vào broker và loại tài khoản margin nhưng tối thiểu chỉ từ 1$.

Ký quỹ ban đầu (Initial margin): là số tiền ít nhất mà bạn phải có để thực hiện một giao dịch mua hoặc bán tài sản. Số tiền này phụ thuộc hạn mức vay hay tỷ lệ đòn bẩy mà nhà môi giới quy định đối với tài khoản margin. Cả tài khoản margin chứng khoán và tài khoản margin forex đều có yêu cầu này khi nhà đầu tư, trader thực hiện các giao dịch ký quỹ của mình.

Ký quỹ duy trì (Maintenance margin): sau khi đã thực hiện các giao dịch mua, bán tài sản, các bạn phải duy trì một số dư nhất định trong tài khoản margin của mình, thường là một tỷ lệ cụ thể trên số dư tài khoản margin của bạn. Đối với tài khoản margin chứng khoán, ký quỹ duy trì thường ở mức 25-30%, còn tài khoản margin forex thì linh hoạt hơn, phụ thuộc vào từng broker. Nếu tỷ lệ này giảm xuống thấp hơn mức yêu cầu do rút vốn hoặc thua lỗ thì một cuộc gọi ký quỹ (margin call) sẽ xảy ra, yêu cầu bạn nạp thêm tiền vào tài khoản. Nếu số dư tài khoản không cải thiện, thì đối với tài khoản margin chứng khoán, công ty chứng khoán sẽ bán cổ phiếu của bạn hoặc đối với tài khoản margin forex, sàn forex sẽ đóng vị thế của bạn lại mà không cần phải hỏi ý kiến của bạn.

Thứ hai, hạn mức vay hoặc tỷ lệ đòn bẩy

Việc nhà môi giới cho phép các bạn vay tiền có nghĩa là bạn đang sử dụng đòn bẩy. Tỷ lệ đòn bẩy sẽ quy định số tiền mà bạn được phép vay (hạn mức vay). Đối với tài khoản margin chứng khoán, với những cổ phiếu tốt nhất trên thị trường hiện giờ thì Ủy ban chứng khoán nhà nước chỉ cho phép công ty chứng khoán cho nhà đầu tư vay với tỉ lệ 50%, tức tỷ lệ đòn bẩy tối đa là 1:2. Tuy nhiên, một số công ty chứng khoán có thể lách luật cho phép nhà đầu tư sử dụng tỷ lệ cao hơn, lên đến 1:3, thậm chí 1:4 khi nhà đầu tư mua những cổ phiếu tốt mà công ty chứng khoán có thể kiểm soát được rủi ro. Trong khi đó, tỷ lệ đòn bẩy được quy định đối với tài khoản margin forex là cực kỳ lớn, 1:200, 1:500, 1:2000, thậm chí 1:không giới hạn.

Thứ ba, lãi suất vay

Sử dụng vốn vay để đầu tư, giao dịch, đồng nghĩa với việc các bạn sẽ phải trả lãi suất cho công ty môi giới. Hiện nay, lãi suất cho vay ký quỹ của các công ty chứng khoán giao động từ 11%-14%, như vậy nếu tỷ lệ lợi nhuận trên vốn của nhà đầu tư không lớn hơn tỷ lệ lãi suất vay ký quỹ thì nhà đầu tư coi như bị thua lỗ. Còn với tài khoản margin forex, trader chỉ trả lãi suất cho broker trong trường hợp giữ lệnh qua đêm. Lãi suất này phụ thuộc vào chênh lệch lãi suất giữa 2 loại tiền tệ có trong cặp tỷ giá. Và điểm đặc biệt là trader có thể nhận về khoản lãi suất này thay vì phải trả. Nếu lãi suất đồng tiền mua vào cao hơn lãi suất đồng tiền bán ra thì trader sẽ nhận được khoản lãi suất chênh lệch, ngược lại, các bạn phải trả lãi suất qua đêm cho sàn forex.

So sánh tài khoản tiền mặt và tài khoản margin

Trên thị trường forex, chỉ khi không sử dụng đòn bẩy hay đòn bẩy tỷ lệ 1:1 thì tài khoản giao dịch của trader mới được xem là tài khoản tiền mặt. Còn một khi đã sử dụng đòn bẩy thì đó chính là tài khoản margin. Việc lựa chọn giao dịch trên tài khoản cash hay tài khoản margin đơn giản chỉ phụ thuộc vào việc trader cài đặt tỷ lệ đòn bẩy cho tài khoản của mình.

Trên thị trường chứng khoán, thông thường, nhà đầu tư sẽ được mở tài khoản cash, chỉ khi các bạn yêu cầu mở tài khoản margin thì công ty chứng khoán mới cung cấp cho bạn.

Có 3 điểm khác biệt lớn giữa tài khoản cash và tài khoản margin

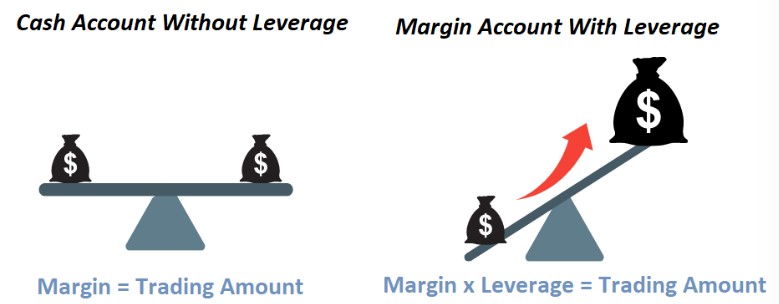

Thứ nhất, đòn bẩy

Như đã nói, tài khoản cash không sử dụng đòn bẩy, tức bạn có bao nhiêu tiền trong tài khoản thì bạn sẽ mua, bán được số chứng khoán hoặc giao dịch các tài sản khác có giá trị tương ứng với số dư tài khoản của bạn. Ngược lại, tài khoản margin được sử dụng đòn bẩy nên bạn có thể được giao dịch tài sản có giá trị cao hơn gấp nhiều lần so với số tiền thực có của bạn.

Thứ hai, yêu cầu ký quỹ

Tài khoản cash không yêu cầu về các khoản ký quỹ tối thiểu, ký quỹ ban đầu hay ký quỹ duy trì. Bạn nạp vào bao nhiêu thì được giao dịch tối đa bấy nhiêu, biến động số dư còn lại cũng không ảnh hưởng đến giao dịch của bạn, tức không có cuộc gọi ký quỹ margin call nào xảy ra và công ty chứng khoán hay forex broker cũng không thể tự ý bán chứng khoán hoặc đóng lệnh của bạn.

Thứ ba, rủi ro

Tài khoản margin có rủi ro cao hơn do khoản thua lỗ bị phóng đại theo tỷ lệ đòn bẩy. Khi sử dụng tài khoản tiền mặt, giả sử khoản đầu tư cổ phiếu của bạn có giá trị 1,000$, nếu cổ phiếu của bạn giảm giá 20% thì giá trị của nó đã mất đi 200$. Khi sử dụng tài khoản margin với tỷ lệ đòn bẩy 1:2, bạn có 1,000$, bạn sẽ được vay thêm 1,000$ nữa để đầu tư cổ phiếu, nếu cổ phiếu giảm giá 20% thì bạn đã mất đi 400$ về giá trị.

Lợi thế và rủi ro của tài khoản margin

Lợi thế của tài khoản margin

Đòn bẩy cho phép đầu tư lớn hơn

Đây là lợi thế chung của tài khoản margin trên cả thị trường chứng khoán lẫn thị trường forex. Giao dịch trên tài khoản margin bằng cách sử dụng đòn bẩy là cách để nhà đầu tư, trader gia tăng quy mô đầu tư. Điều này có nghĩa là quy mô lợi nhuận cũng sẽ tăng lên. Hơn nữa, tài khoản margin cho phép trader tiếp cận nhiều loại tài sản hơn, giúp đa dạng hóa danh mục đầu tư, giảm thiểu rủi ro.

Giải quyết được nhu cầu tiền mặt trong ngắn hạn.

Lợi thế này chỉ tồn tại trên tài khoản margin trong đầu tư chứng khoán. Trong trường hợp bạn cần gấp lượng tiền mặt từ tài khoản đầu tư chứng khoán của mình để tài trợ cho các khoản đầu tư bên ngoài nhưng không thể chờ đợi để bán cổ phiếu vì việc thanh toán có thể mất đến vài ngày. Trong khi đó, với tài khoản margin, công ty chứng khoán có thể cấp cho bạn khả năng tiếp cận tiền mặt ngay lập tức, số tiền này có thể được hoàn lại khi bạn có tiền mặt để nạp vào tài khoản hoặc bằng cách bán chứng khoán.

Tài khoản ký quỹ có thể giúp nhà đầu tư hoãn thuế lãi vốn

Đây cũng là một lợi thế chỉ có trên tài khoản margin chứng khoán. Chẳng hạn, bạn đang cần số vốn lớn để thực hiện các giao dịch lớn như mua nhà, mua xe. Giải pháp hiện tại là bạn có thể sẽ phải bán số lượng lớn cổ phiếu đang nắm giữ để thu về tiền mặt. Tuy nhiên, việc bán cổ phiếu này sẽ giúp bạn thu về một khoản lãi vốn lớn, nếu khoản lãi nằm trong giới hạn chịu thuế, bạn sẽ phải trả thuế lãi vốn. Do đó, bằng việc sử dụng tài khoản margin để vay tiền, bạn có thể tạm hoãn việc thanh toán thuế lãi vốn và chờ đợi cho đến khi bạn có thể hưởng lợi từ một mức thuế lãi vốn dài hạn thấp hơn.

Tài khoản ký quỹ có thể giúp nhà đầu tư không cần phải bán lỗ cổ phiếu khi thị trường đi xuống.

Nếu bạn đang cần tiền mặt gấp nhưng lại không muốn bán lỗ số cổ phiếu đang nắm giữ thì tài khoản margin cũng có thể giải quyết được vấn đề trong trường hợp này. Bạn không cần phải bán lỗ cổ phiếu nữa mà có thể vay tiền từ tài khoản margin để đợi thị trường phục hồi.

Linh hoạt trong quy trình hoàn trả lãi vay

Không giống như các khoản vay khác, nợ ký quỹ từ tài khoản margin có thể được hoàn trả bất cứ khi nào bạn muốn, miễn là bạn duy trì được mức giới hạn tài sản thế chấp theo yêu cầu trong tài khoản của mình. Tất nhiên, đến cuối cùng, bạn cũng phải hoàn trả cả gốc lẫn lãi, nhưng có sự linh hoạt ở thời điểm mà bạn quyết định hoàn trả.

Rủi ro của tài khoản margin

Thua lỗ được khuếch đại

Đương nhiên, lợi nhuận được khuếch đại nhờ đòn bẩy thì thua lỗ cũng sẽ bị khuếch đại với tỷ lệ tương ứng. Đối với tài khoản cash, trường hợp xấu nhất là số dư tài khoản của bạn sẽ về 0, tức bạn đã thua lỗ hết số tiền đầu tư ban đầu của mình. Còn với tài khoản margin, nếu bạn đang có khoản vay ký quỹ thì khi giá trị khoản đầu tư của bạn giảm xuống bằng 0, bạn vẫn còn đang nợ nhà môi giới một khoản vay cộng với lãi suất trên khoản vay đó, tức bạn đã mất nhiều hơn những gì bạn có. Riêng đối với tài khoản margin forex, một số broker có thể áp dụng chính sách bảo vệ số dư âm, tức tài khoản margin của trader sẽ không bao giờ bị âm, hoặc tất cả các khoản tiền âm sẽ quy về bằng 0, nghĩa là trường hợp xấu nhất thì trader sẽ thua lỗ toàn bộ số dư ban đầu của tài khoản chứ không cần phải thanh toán khoản nợ cho broker.

Rủi ro từ cuộc gọi ký quỹ (margin call)

Khi số dư tài khoản margin của bạn giảm xuống dưới giới hạn cho phép, margin call sẽ xảy ra và công ty môi giới sẽ tự động bán bớt số cổ phiếu có trong tài khoản hoặc đóng các vị thể đang mở của bạn. Rủi ro là bạn không được thông báo trước về việc này, không thể gia hạn thời gian cuộc gọi ký quỹ và không thể lựa chọn loại cổ phiếu muốn bán hay vị thế mà bạn muốn đóng, tất cả phụ thuộc vào công ty môi giới.

Có nên giao dịch trên tài khoản margin không?

Để quyết định có nên giao dịch trên tài khoản ký quỹ hay không thì bạn cần xem xét mức độ thoải mái của bạn khi đối mặt với rủi ro cao hơn từ loại tài khoản này.

Đối với thị trường forex, bạn có một sự lựa chọn duy nhất là phải giao dịch trên tài khoản margin vì đòn bẩy là đặc trưng trên thị trường này, nếu không sử dụng đòn bẩy, bạn phải là người cực kỳ giàu có vì giá trị giao dịch tài sản trên thị trường này là rất lớn. Nếu bạn không phải tuýp người thích mạo hiểm, bạn không muốn rủi ro thì tài khoản margin trên thị trường forex không dành cho bạn.

Còn với thị trường chứng khoán, nếu bạn là một nhà đầu tư mới bắt đầu, thì việc mở một tài khoản tiền mặt có lẽ sẽ hợp lý hơn. Bằng cách này, bạn có thể cảm thấy thoải mái và hiểu biết hơn về việc đầu tư trên tài khoản chỉ bằng tiền của mình. Trải nghiệm thu lãi và thua lỗ bằng tiền của chính bạn sẽ cho bạn ý tưởng tốt hơn về việc đầu tư là như thế nào và làm sao để việc đầu tư đạt hiệu quả cao nhất.

Nếu bạn có nhiều kinh nghiệm hơn và bạn tự tin rằng mình có thể đầu tư bằng đòn bẩy mà không phải chịu quá nhiều rủi ro, thì bạn có thể yêu cầu công ty chứng khoán mở cho bạn một tài khoản margin. Nên bắt đầu với số tiền nhỏ để đảm bảo rằng bạn cảm thấy thoải mái khi đầu tư bằng tài khoản này trước khi chính thức đưa ra những quyết định đầu tư lớn hơn.

Hoặc các bạn cũng có thể cần một tài khoản margin để giải quyết các vấn đề về dòng vốn khẩn cấp trong ngắn hạn mà không cần quan tâm đến lợi ích hay rủi ro mà đòn bẩy mang lại trên tài khoản margin.

Cách quản lý rủi ro hiệu quả trên tài khoản margin

Hiểu rõ về tài khoản margin và giao dịch margin

Trước tiên, bạn cần hiểu rõ những gì mà bạn lựa chọn. Bạn phải biết tài khoản margin hoạt động như thế nào, một giao dịch margin có thể khuếch đại lợi nhuận hoặc rủi ro của bạn ra sao. Bạn cần làm việc với nhà môi giới của bạn để hiểu rõ về các chính sách, quy định đầu tư, giao dịch ký quỹ mà họ sẽ áp dụng cho bạn. Mặc dù lãi suất vay từ tài khoản margin không cao như các khoản vay khác và cũng không yêu cầu lịch trả nợ cố định nhưng bạn cần biết chính xác lãi suất mà bạn phải trả và thường xuyên theo dõi nó để có kế hoạch chi trả cho hợp lý và không làm ảnh hưởng đến kế hoạch quản lý vốn của bạn.

Khi lựa chọn giao dịch trên tài khoản margin, tức các bạn đã chấp nhận rằng mình có thể sẽ phải đối mặt với rủi ro lớn hơn. Mặc dù không thể triệt tiêu hoàn toàn nhưng không có nghĩa là chúng ta không thể quản lý hiệu quả và giảm thiểu rủi ro đến mức có thể chấp nhận được.

Dự phòng tiền mặt trong tài khoản margin

Lượng tiền mặt dự phòng sẽ giúp bạn tránh được cuộc gọi ký quỹ, thứ mà không một nhà đầu tư, một trader nào mong muốn xảy ra trên tài khoản giao dịch của mình.

Đừng nên theo đuổi các khoản đầu tư mang tính đầu cơ cao

Đầu tư trên tài khoản margin chỉ có ý nghĩa nếu lợi nhuận từ khoản đầu tư của bạn lớn hơn số tiền bạn đang trả lãi cho khoản vay ký quỹ. Trong khi đó, các khoản đặt cược mang tính đầu cơ cao có thể nhanh chóng mất giá trị, và tài khoản của bạn buộc phải xuất hiện các cuộc gọi ký quỹ.

Mong rằng những thông tin trên của traderplus.net đã giúp bạn giải đáp tài khoản margin là gì. Margin là công cụ hữu hiệu giúp nhà đầu tư tối ưu vốn và gia tăng lợi nhuận một cách nhanh chóng. Nhưng cũng làm cho tài sản của họ “bốc hơi’ khi thị trường lao dốc. Do đó, nhà đầu tư khi lựa chọn công cụ này cần tính toán kỹ về thời điểm sử dụng cũng như phân tích để lựa chọn được cổ phiếu tiềm năng nhất.

Chú ý:

Bài viết thể hiện quan điểm và góc nhìn của cá nhân tác giả, chỉ có giá trị tham khảo về mặt thông tin, kiến thức và không có giá trị pháp lý về khuyến nghị đầu tư hay thay thế cho việc tư vấn tài chính nào tương đương. TraderPlus không chịu trách nhiệm đến khoản đầu tư của độc giả khi sử dụng thông tin từ bài viết này. Bản quyền thuộc về đóng góp của tác giả.- Thông tin liên hệ:

- Địa chỉ: Việt Nam

- Phone: 08.xxx.xxx

- Email: traderplusvn@gmail.com

- Website: https://traderplus.net/

Nếu thấy bài viết HAY chia sẻ ngay!